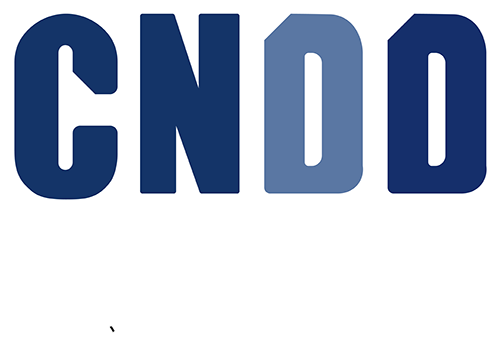

▪ 内容简介:为突破已有研究成果中机构投资者在中国上市公司治理中角色扮演的理论边界,挖掘异质机构投资者在双重代理问题中治理行为的动态变化,文章将企业行为理论、业绩反馈理论引入到双重代理问题中,以 2007~2016 年沪、深 A 股主板数据为研究样本,实证分析了异质机构投资者参与治理的行为变化。研究表明:相对于临时型机构投资者,当企业处于正向绩效期望差距情境时,专注型机构投资者倾向于选择“合谋”管理层而“监督”大股东的行为模式;而伴随绩效期望差距至负向差距,专注型机构投资者与管理层自利行为的“合谋”强度减弱,对大股东隧道行为的“监督”强度也减弱,进一步通过中介效应模型研究发现,在企业经营绩优组织情境下,专注型机构投资者促进了企业创新、减少了资产剥离,而在企业经营困境组织情境下,专注型机构投资者减少了企业创新、促进了资产剥离,进而影响 了对双重代理问题的行为表现。此外,与民营企业相比,当企业处于经营绩优组织情境时,国有企业中专注型机构投资者“监督”大股东的动机更强;当企业处于经营困境组织情境时,国有企业中专注型机构投资者“合谋”管理层的动机也更强。本研究揭示了异质机构投资者在不同组织情境下的治理行为呈现出动态性、多元性、复杂性特点,总体存在“合谋”管理层、 “监督”大股东的相机抉择情境,研究结论为全面理解机构投资者在代理问题中的治理行为模式提供新的视角。

▪ 创新点:①构建了异质机构投资者介入双重代理问题的行为治理框架。②基于企业行为理论和业绩反馈理论,探讨了企业绩效期望差距情境下异质机构投资者治理行为的演化过程。③挖掘了异质机构投资者在不同组织情境下对双重代理问题的影响路径,并结合中国制度情境,考察了机构投资者在不同股权情境下参与双重代理问题的治理机制差异。有助于深刻理解异质机构投资者参与代理问题治理的行为模式选择,以及明确国企混改背景下机构投资者介入公司治理的行为体现,更精确地认识中国制度背景下机构投资者治理作用的发挥。

▪ CNDD相关数据推荐:

企业行为理论认为,作为目标导向的组织,企业在评价实际绩效时,心理上会选取一个满意值作为参考点,即企业经营的期望绩效,而企业实际绩效与期望绩效之间的差距将影响企业对现有策略和管理的调整以及其他后续的行为选择(Cyert and March,1963;连燕玲等,2014)。在此基础上,基于业绩反馈理论,当企业处于正向绩效期望差距和负向绩效期望差距时,管理层和大股东的行为决策动机存在差异,进而可能影响机构投资者等利益相关者的决策判断和行为选择。

正向绩效期望差距组织情境下,媒体和社会公众等外部力量对上市公司监督强度减弱,管理层利益侵占动机增强。此时,由于实际绩效超过预期,企业经营状况良好,尽管相比于追求短期利益的临时型机构投资者,专注型机构投资者具备积极参与治理的能力和意愿,但面对管理层过高薪酬等现象,可能会选择“视而不见”(Zheng,2010),原因如下:其一,专注型机构投资者在达到既定的投资收益后会放松对管理层的监督,利用自身优势将更多的时间投入到经营不善的企业;其二,管理层激励被认为是提高企业绩效的有效机制(Jensen and Meckling,1976),专注型机构投资者如果对管理层激励所造成的自利行为进行过多的监督和干预,会严重打击高管的积极性,影响高管的工作效率(孙世敏等,2016);其三,企业经营绩优为管理层创造了更多的寻租空间,此时可能催化专注型机构投资者作为“逐利主体”的合谋动机,为了实现投资价值最大化,专注型机构投资者可能会选择与管理层形成“策略联盟”。

负向绩效期望差距组织情境下,企业实际绩效达不到期望值,相对于临时型机构投资者,专注型机构投资者凭借其信息获取方面的优势,对企业“经营困境”的感知更快、更敏感,期望落差也更大,为了获得长期稳定的投资收益,会及时调整对管理层自利行为的态度。其一,追求企业长远收益的专注型机构投资者会将有限的资源投入到经营不善的企业中。其二,面对超额薪酬、在职消费等管理层激励现象,不再选择“视而不见”。其三,当作为逐利主体的专注型机构投资者预计企业未来收益可能并不乐观,为了防止利益持续受损,非但不可能与管理层继续合谋,甚至可能“用脚投票”,逐渐抛售所持有股份(Bushee and Noe,2000;Bushee,2001)。

基于以上分析,提出如下假设:

H1:相对于临时型机构投资者,当企业处于正向绩效期望差距情境时,专注型机构投资者倾向于对管理层的自利行为扮演“合谋者”角色;而处于负向绩效期望差距情境时,“合谋”管理层的强度减弱。

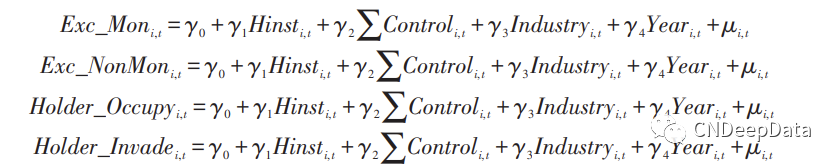

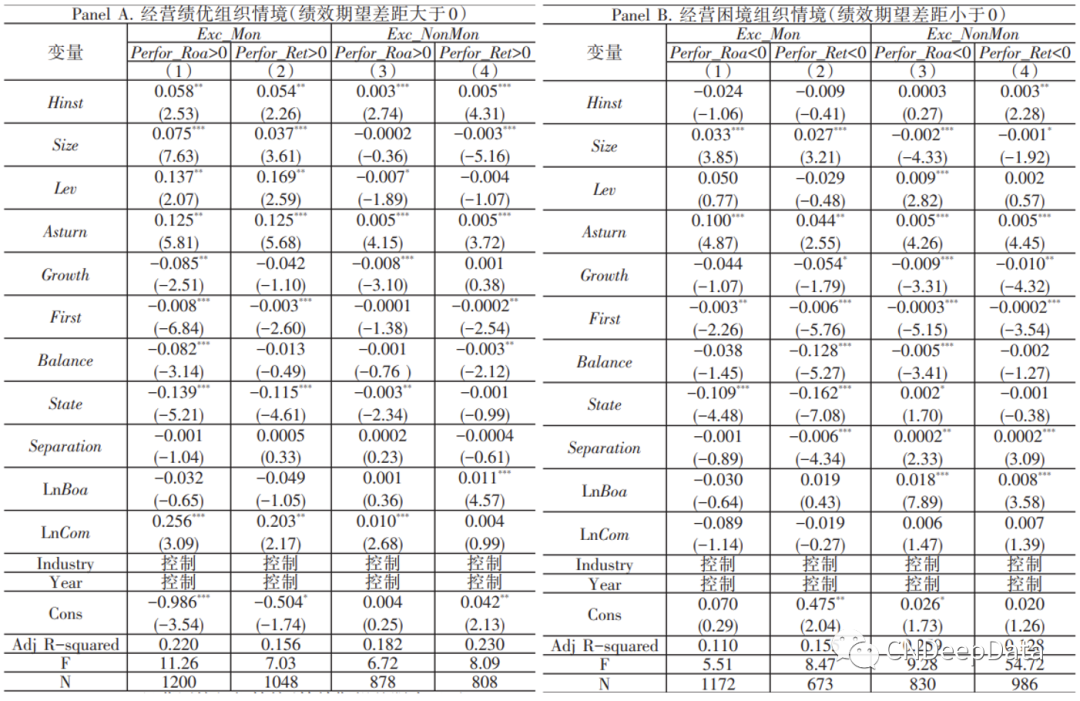

为验证 H1~H2,即基于业绩反馈理论等,探讨异质机构投资者在不同绩效期望差距下的治理行为选择,分别构建了下列模型。为了避免由于变量衡量、模型设定偏误导致的内生性问题,进而对模型系数估计过程中产生干扰,参照 Lemmon 等(2008)和 Malmendier 等(2011)的做法采用固定效应回归模型控制观测变量的行业和年份。,具体模型设定如下:

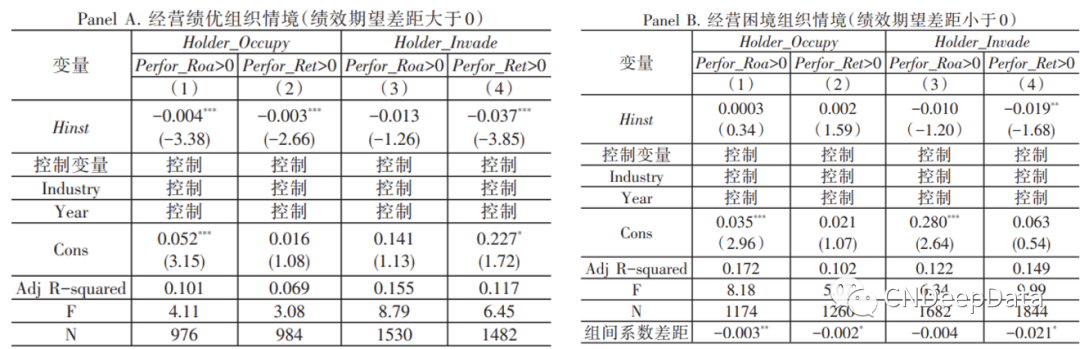

下表报告了配对样本不同绩效期望差距情境下,异质机构投资者对大股东隧道行为影响的回归结果,其中, Panel A 和Panel B 分别为绩效期望差距大于零和小于零时, 异质机构投资者介入大股东隧道行为治理的影响及行为模式选择的实证结果,并且,(1)~(2)列是针对大股东显性利益侵占的回归,(3)~(4)列是针对大股东隐性利益侵占的回归。 分析Panel A(1)~(4)列可知:当绩效期望差距大于零时,专注型机构投资者与大股东显性利益侵占(Hold⁃ er_Occupy)和隐性利益侵占(Holder_Invade)均存在负相关关系,即专注型机构投资者倾向于选择“监督”大股东的行为模式,扮演“监督者”角色。分析Panel B(1)~(4)列可知:当绩效期望差距小于零时,从整体上来看,专注型机构投资者与大股东现行利益侵占和隐性利益侵占之间的负相关关系减弱(组间系数差距显著),甚至会从“监督者”转变为“旁观者” 角色,由此,验证了H2。

版权声明 …

1. 除中国深度数据库(CNDD)特殊声明外,CNDD对基于合法来源的数据的选择、整理和编排具有独创性。任何自然人、法人、其他组织未经CNDD授权,不得以任何目的截取、上传、下载、复制、修改、使用、编译等或者以任何方式任何媒介传播上述作品的任何部分,否则视为侵权。

2. 对于存在侵害CNDD上述权利违法行为的主体,CNDD保留依法追究其法律责任的权利。

数据授权使用说明 …

任何使用CNDD数据等产品的单位和个人,承诺只将CNDD的数据等用于学术研究,并在所得研究成果(包括但不限于学术论文、咨询报告等)中注明数据来源于CNDD。数据来源的注明方式请参考:“本研究数据来源于中国深度数据库CNDD”;英文参考:“We get the data from CNDeepData (CNDD)”。

CNDeepData:Let high-quality data flow without barriers

部分图片来源于网络,如涉侵权请告知,本站将第一时间删除。客服微信号:DeepData001