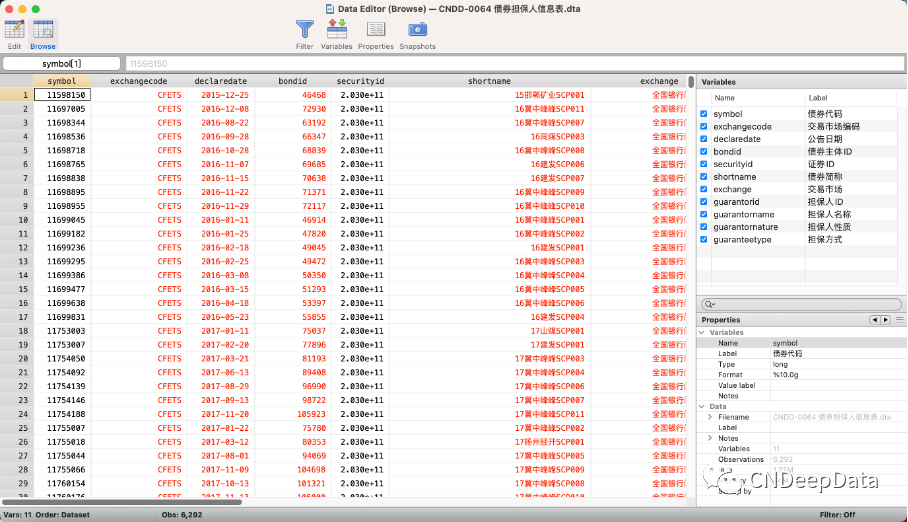

CNDD-0064 债券担保人基本情况(含担保人信用评级)数据

▪ 常用度:★★★★☆

▪ 稀缺度:★★★★☆

▪ 新颖度:★★★★☆

▪ 总体级别:12颗星

✔ 常用度:是数据市场中需求指标,是指该数据在经济管理类学术论文中使用频率。

✔ 稀缺度:是数据市场中供给指标,是指该数据在其他数据库的出现频率。

✔ 新颖度:是数据市场中生成指标,是指该数据在生成时方法新颖程度和工作量。

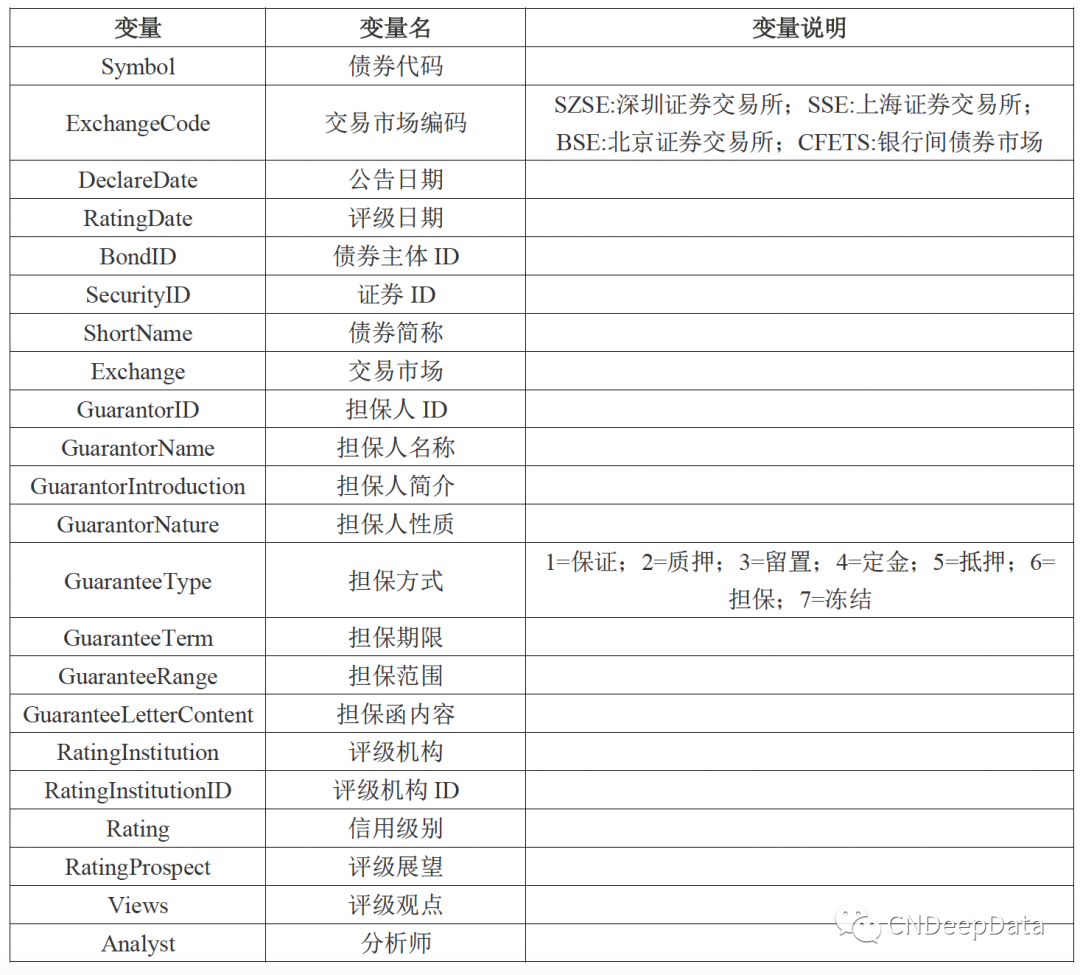

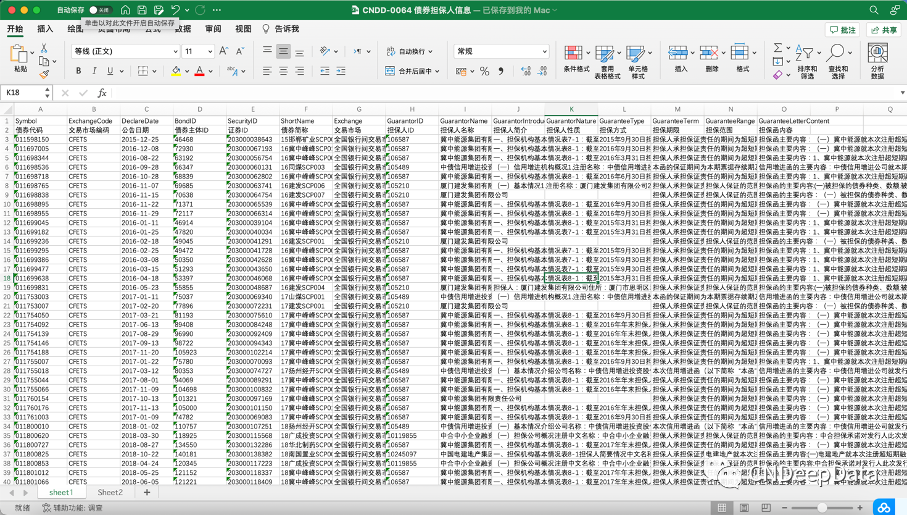

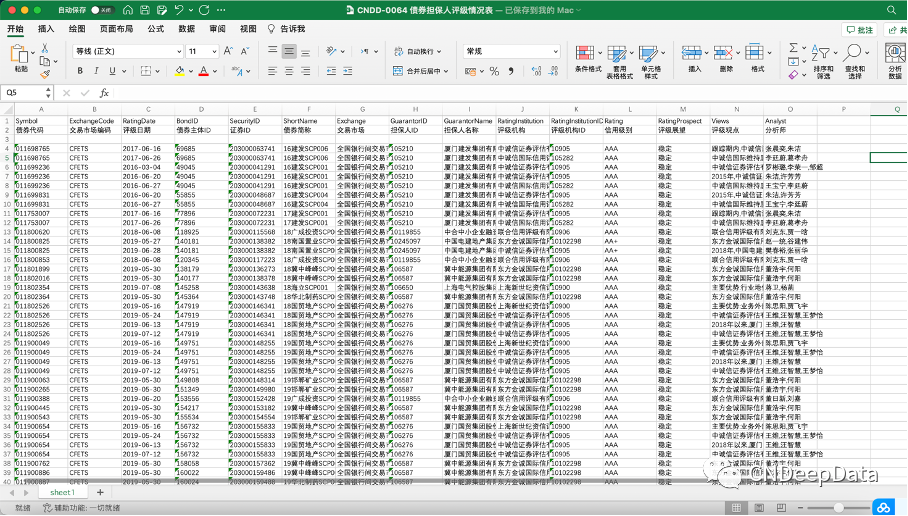

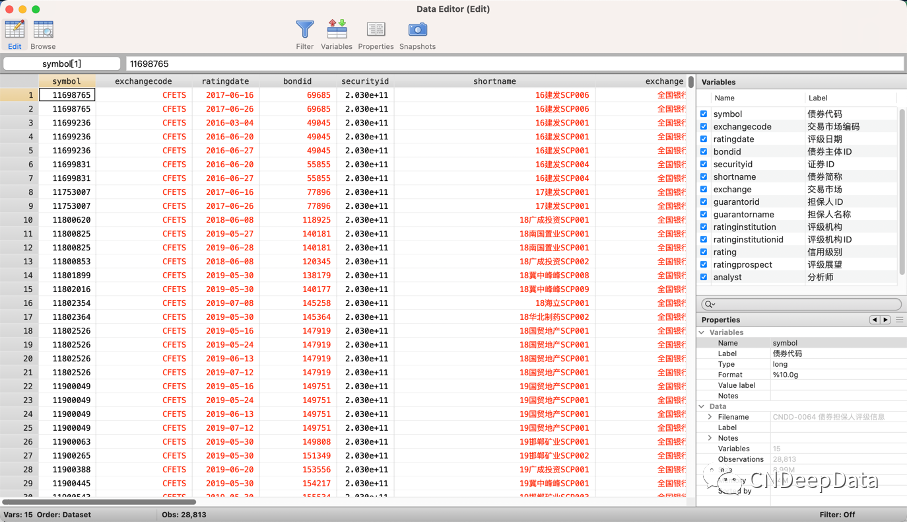

(2)债券担保人信用评级情况

▪ 文献来源:

林晚发,刘岩,赵仲匡.债券评级包装与“担保正溢价”之谜[J].经济研究,2022,57(02):192-208.

▪ 文献内容:

▪ 研究背景与研究内容:

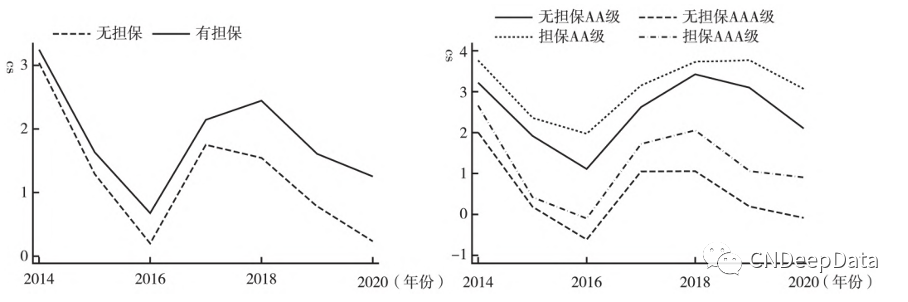

中国信用债市场广泛存在债券担保这一契约条款。并且,近年来我国的交易所市场债券发行信用利差在有担保债券中明显更高。并且,担保正溢价现象在低评级(AA级) 债券和高评级(AAA级) 债券中都存在,文章将这一现象称之为“担保正溢价”之谜,具体如下图所示:

2. 研究内容

为了解释“担保正溢价”之谜,文章在事前信息不对称的借贷理论框架下,提出了一种新的信用评级理论机制,即企业和评级机构讨论在债券发行中加入以担保为代表的增信条款,从而达到更高的债券评级水平。文章将其定义为“评级包装”(rating dressing) 。

与“评级购买”、“评级迎合”只反映企业或评级机构单方面行为不同的是,“评级包装”这一种解释侧重于企业和评级机构之间通过合作来“包装”某一水平的评级,强调的是企业与评级机构之间的交流与协商过程。具体地,发行人在基本面不变(即发行主体评级一定) 的情况下,为了获得高评级,评级机构会与企业进行协商,按照评级体系要求企业提供相应的补充资料与增信措施,从而调高债券评级。这种包装出来的高评级,一方面不会过分增加发行成本,从而满足发行人债券发行需求,另一方面也使得债券高评级存在一定的真实性(相比于评级购买与迎合而言),为债券发行通过监管部门的审批和得到市场投资者的认可创造条件。更为重要的是,此种“评级包装”具有一定的信号意义,即投资者可以通过债券担保条款与评级结果推断发行人风险。此条件下进行债券定价,则可能导致出现“担保正溢价”现象。具体表现为:(1)担保质量越高,担保正溢价越低。(2)企业风险越高,担保正溢价越大。(3)债券发行人事前质量的提高能够降低担保正溢价。

为验证上述三个命题,文章进行了实证分析。

1. 主要指标构建

(1)债券融资成本

债券担保方式存在连带责任担保、抵押担保与质押担保三种类型,由于抵质押担保都是企业自身行为,因此文章按照上述三种类型把担保分为第三方担保(关联企业、外部非关联企业与第三方担保机构连带责任担保)与抵质押担保两类。基于此,文章构建债券是否存在担保变量,即担保虚拟变量(Guarantee) ,当债券存在担保时,Guarantee = 1,反之 Guarantee = 0。文章进一步对债券担保的方式进行细分,当债券存在第三方担保时,Joint_Liability = 1,反之 Joint_Liability = 0; 而当债券存在质押抵押担保时,Pledge = 1,反之 Pledge = 0。

▪ 实证结果:

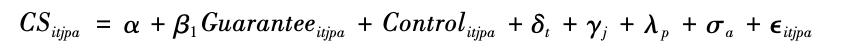

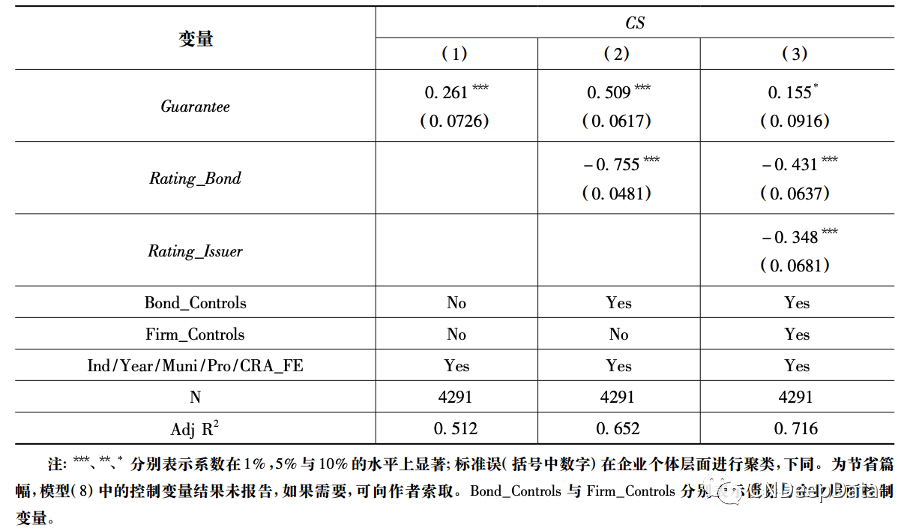

第(1)列是没有加入控制变量的回归结果,第(2)列是加入债券层面控制变量的回归结果。在这两列结果中,Guarantee 变量系数都显著为正,这个结果说明债券担保提高了债券发行信用利差,提高了债务融资成本,即担保存在正溢价。对于经济意义,以第(2) 列 Guarantee 系数为 0.509 为例,当债券存在担保时,债券发行信用利差将提高 50. 9个基点,相对于均值提高了 17% 。因此,上述结论与传统文献认为债券担保条款能够降低债券融资成本的结论不一致,但证实了“担保质量越高,担保正溢价越低”和“企业风险越高,担保正溢价越大”。最后,文章在模型(8)中加入了发行主体信用评级变量(Rating_Issuer),发现 Guarantee变量的系数与 t 值降低。在控制了以主体评级度量的企业潜在特征后,担保与发行信用利差之间关系的显著性有所下降,说明债券担保部分由企业特征内生决定。

[1]魏明海,赖婧,张皓.隐性担保、金融中介治理与公司债券市场信息效率[J].南开管理评论,2017,20(01):30-42.

[2]王叙果,沈红波,钟霖佳.政府隐性担保、债券违约与国企信用债利差[J].财贸经济,2019,40(12):65-78.

[3]江源.担保公司的增信有效吗?——基于城投债信用评级和发行定价的检验[J].财经论丛,2020(04):55

以下三种方式三选一即可:

▪ 直接购买

添加客服微信,支付价格为69元。

▪ 朋友圈分享后免费领取(每人限领15份)

持续3小时,集齐5个赞,需要对所有人可见,并且本人关注CNDeepData公众号。

▪ 购买大会员

添加客服微信,购买年度会员149元,三年会员299元,永久会员899元,可享CNDeepData所有数据免费获取。

▪ 朋友圈分享要求:

①分享时间需要在早上7:30到晚上12:30之间。

②请附带一句推荐词,例如“推荐CNDD高质量数据库”。

③请将包含时间内容的截图发给客服。

▪ 添加客服微信方式:

扫描下方二维码,或搜索下方微信号。

获取更多更新数据

部分图片来源于网络,如涉侵权请告知,本站将第一时间删除。客服微信号:DeepData001